Khi cuộc khủng hoảng tài chính diễn ra, giới đầu tư đều nháo nhào tìm chỗ ẩn nấp, bán tháo tài sản, còn tỷ phú Warren Buffett lại có quan điểm hoàn toàn ngược lại.

Vào mùa thu năm 2008, thị trường toàn cầu đã chìm trong sự tăm tối. Lehnman Brothers, một ngân hàng đầu tư với tài sản trị giá 600 tỷ USD, đã đệ đơn xin bảo hộ phá sản vào ngày 15 tháng 9 năm đó, đánh dấu thời kỳ suy thoái kinh tế khiến tỷ lệ thất nghiệp lên tới 10%.

Hai tuần sau, chỉ trong một ngày 29 tháng 9, thị trường chứng khoán Mỹ đã mất 1,2 nghìn tỷ USD vốn hoá khi Dow Jones giảm đến 778 điểm, tương đương với gần 7%.

“Bạn chỉ cảm thấy thế giới đang bị tách ra thành từng mảnh”, Ryan Larson – một nhân viên giao dịch chứng khoán, trả lời phỏng vấn của tờ New York Times vào ngày hôm đó. “Mọi người bắt đầu bán ra và bán rất nhiều. Không quan trọng bạn đang nắm giữ những gì, bạn chỉ bán ra mà thôi.”

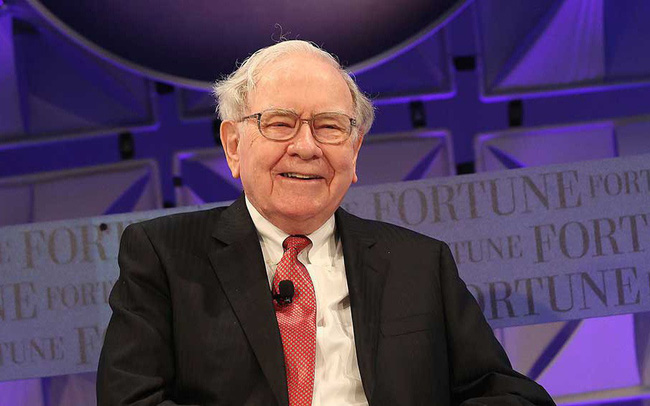

Tuy nhiên, một nhà đầu tư lớn lại có quan điểm khác đối với triển vọng của thị trường, đó là CEO của Bershire Hathaway – Warren Buffett. Thực tế là, ở thời điểm đó, Buffett lại đang mua vào.

“Tôi mua cổ phiếu của các doanh nghiệp Mỹ”, vị tỷ phú viết trong một bài trong mục “Quan điểm” của tờ The New York Times vào ngày 16 tháng 10 năm 2008. Berkshire Hathaway cũng có những thương vụ đầu tư lớn trong thời kỳ khủng hoảng, đó là việc rót vốn vào General Electric và Goldman Sachs.

Dẫu vậy, nhà đầu tư huyền thoại cũng hiểu rõ mức độ nghiêm trọng của cuộc khủng hoảng. Ông trả lời CNBC rằng năm đó giống như “cuộc chiến Trân Châu Cảng về kinh tế”. Vậy tại sao ông lại mua các cổ phiếu đang trong tình trạng rớt giá mạnh, khi những người khác đang nháo nhào tìm cách tích trữ tiền mặt?

“Có một quy tắc đơn giản trong lệnh mua của tôi: Hãy sợ hãi khi những người khác tham lam và hãy trở nên tham lam khi người khác đang sợ hãi”, ông viết trên tờ New York Times.

Theo ông, giá trị lâu dài của các doanh nghiệp Mỹ sẽ tiếp tục tăng dù phải hứng chịu những tổn thất do cuộc khủng hoảng gây ra. Buffett cảnh báo về việc tránh đầu tư vào “các cổ phiếu có mức độ đòn bẩy quá cao, hoặc các doanh nghiệp có vị thế cạnh tranh thấp”. Nhưng cũng chứng minh cho các độc giả rằng sự suy thoái đã mang đến cơ hội mua cổ phiếu của các công ty lớn với mức giá thấp.

“Nói tóm lại, các tin dữ là “người bạn thân” của giới đầu tư. Điều đó cho phép bạn mua một phần nhỏ của tương lai nước Mỹ với giá thấp hơn. Những lo ngại về sự phát triển lâu dài của những công ty mạnh là không hợp lý. Những doanh nghiệp này sẽ phải chịu đựng những giai đoạn bấp bênh, đó là điều đương nhiên. Nhưng hầu hết các công ty lớn sẽ thu về mức lợi nhuận kỷ lục trong 5, 10 hay 20 năm kể từ bây giờ”, vị tỷ phú giải thích trong bài đăng trên The New York Times.

Và dự đoán của Buffett là chính xác. Trong 10 năm kể từ khi Lehman Brothers sụp đổ, chỉ số S&P 500 đã tăng 130% (tính đến tháng 9 năm nay). Những công ty công nghệ như Apple và Amazon cũng đón nhận những mức tăng mạnh, đạt đỉnh với hàng nghìn tỷ USD vốn hoá.

Nếu bạn đầu tư 1000 USD vào Apple hồi tháng 8 năm 2008, bạn có thể nắm giữ hơn 9222,60 USD vào ngày 2 tháng 8 năm nay, tăng gấp 9 lần sau khi đã tính lạm phát và trừ đi cổ tức, theo tính toán của CNBC.

Tuy vậy, chiến lược của Buffett không phải là hoàn hảo. Ông thừa nhận thời điểm mua vào hồi tháng 10 năm 2008 là chưa chính xác, bởi thị trường còn tiếp tục lao dốc vào năm 2009. Ông trả lời CNBC: “Điều đó đúng về mặt dài hạn, nhưng thời điểm mua vào lại chênh lệch ít nhất 4 đến 5 tháng.”

Đương nhiên, bản năng của con người là muốn đầu tư khi thị trường đang lên, Buffet cho biết. Ông nói: “Mọi người bắt đầu quan tâm đến một thứ gì đó bởi nó tăng giá chứ không phải họ hiểu về nó hay lý do gì khác. Người hàng xóm, họ nghĩ anh ta không khôn ngoan như mình, anh ta đang trở nên giàu có hơn còn họ thì không.”

Nhưng thay vì hành động dựa theo cảm xúc, Buffett khuyên rằng mọi người nên làm theo quy tắc đơn giản đó.

Buffett viết trong một bức thư gửi cổ đông vào năm 2018: “Mặc dù, nhìn chung, thị trường là lý trí, đôi lúc lại có những thứ điên rồ diễn ra. Việc nắm bắt cơ không đòi hỏi trí tuệ tuyệt vời, một tấm bằng cấp kinh tế nào đó hay hiểu biết về những thuật ngữ của Phố Wall như alpha hay beta. Thay vào đó, những gì nhà đầu tư cần làm là vượt qua nỗi sợ hãi hoặc trạng thái quá phấn khích và tập trung vào những nguyên tắc đơn giản. Sẵn sàng để nhìn nhận một cách thực tế trong một thời gian dài là điều rất cần thiết.”

Theo Trí thức trẻ/CNBC